Es oficial: el gran techlash (una fuerte reacción negativa contra las empresas líder de tecnología) del hidrógeno ya es historia. Durante décadas, hubo una oposición innegable y creciente por parte del universo inversor hacia cualquier cosa relacionada con el hidrógeno. Ahora, estrategas del Bank of America señalan que el mercado del hidrógeno podría valer más de US$ 11 billones para el año 2050.

La tecnología del hidrógeno había estado reservada para rincones específicos del mercado, como el manejo de materiales y el respaldo de energía de emergencia. Además, se consideró demasiado costosa y poco práctica. Incluso el CEO de Tesla Inc, Elon Musk, catalogó a las celdas de combustible de hidrógeno como “tontas” y “tremendamente estúpidas”.

Bank of America interviene con una nota alcista sobre el mercado del hidrógeno

Wall Street no puede dejar de hablar sobre el enorme potencial del abundante y versátil gas para reducir las emisiones de muchos sectores difíciles de descarbonizar.

Según el gigante Bank of America (BAC), el hidrógeno podría satisfacer nuestras vastas necesidades energéticas, alimentar nuestros vehículos, calentar nuestros hogares y ayudar a combatir el cambio climático. BAC cree que hemos llegado al punto de inflexión de aprovechar este elemento de manera efectiva y económica, y predice que el mercado del hidrógeno alcanzará la prometedora cifra de US$ 11 billones para 2050.

Incluso ha comparado el hidrógeno con los teléfonos inteligentes antes de 2007. Y aconseja a los inversores que dupliquen sus esfuerzos antes de que se vuelva mainstream.

«Creemos que estamos llegando a un punto de aprovechar el elemento al 90% de manera efectiva y económica», señala un informe del banco.

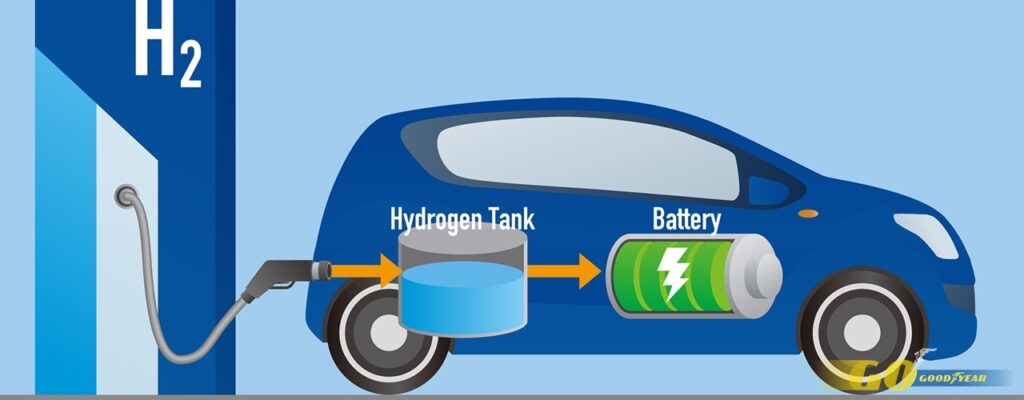

Sistema de propulsión mediante pila de combustible de hidrógeno

Bank of America no es el único que adula al hidrógeno.

Morgan Stanley, multinacional financiera, ha actualizado Plug Power Inc de Equal Weight a Overweight, con un precio objetivo de US$ 14. Esto luego de que el fabricante líder de celdas de combustible impresionara durante su presentación del día del inversionista.

Stephen Byrd, de Morgan Stanley, cree que «el hidrógeno verde se volverá económicamente viable más rápido de lo que los inversores aprecian». Agrega que el acuerdo de Plug Power con Apex Clean Energy para desarrollar una red de hidrógeno verde utilizando energía eólica ofrece la oportunidad de aprovechar la energía renovable de «muy bajo costo» y ayuda a acelerar el cambio a la energía limpia.

Plug tiene el objetivo de que más del 50% de sus suministros de hidrógeno se generen a partir de recursos renovables para 2024.

Además, la compañía ha anunciado una asociación con Universal Hydrogen para construir un sistema de propulsión basado en pilas de combustible de hidrógeno diseñado para propulsar aviones comerciales regionales. La iniciativa ayudará a llevar la tecnología probada de pila de combustible de hidrógeno ProGen de Plug a nuevos mercados.

Andy Marsh, CEO de Plug Power declaró que «a través de esta asociación, estamos dando nuestros primeros pasos hacia el establecimiento de un ecosistema completo para el mercado de la aviación, desde el sistema de propulsión hasta las soluciones de hidrógeno, lo que finalmente permite un sistema de transporte global impulsado por hidrógeno verde».

Las acciones de Plug Power han subido un 13,3% después de las últimas notas alcistas. Ahora tienen una ganancia del 317,4% en lo que va de año.

Mercado del hidrógeno: el enigma del costo

A lo largo de los años, la economía del hidrógeno ha sufrido muchos falsos amaneceres, principalmente debido a problemas técnicos y, sobre todo, de costes. Esto ha llevado a una situación en la que la energía eólica y solar son más competitivas con los combustibles fósiles tradicionales que el hidrógeno, ya que sigue siendo considerablemente más caro.

Por ejemplo, llenar un vehículo de pila de combustible de hidrógeno (FCEV) en California cuesta alrededor de US$ 16,50 por kilogramo en comparación con los US$ 3,232 por galón de gasolina normal. Los FCEV de servicio liviano suelen ser 2.5 veces más eficientes en combustible que los vehículos comparables a gasolina, lo que significa que lograr la paridad de precios con la gasolina requeriría que 1 kilogramo de hidrógeno se venda por no más de US$ 8,08. Básicamente, los costos del hidrógeno deben caer un 50% para ser competitivos con los combustibles fósiles.

Afortunadamente, esto ya parece estar sucediendo en California: FirstElement Fuel ha informado que vende el hidrógeno a US$ 12 el kilogramo más impuestos, por un total de US$ 13,11 el kilogramo. Espera que los precios sigan bajando a medida que caen los costos de producción de hidrógeno.

Actualmente, California tiene una red de 43 estaciones minoristas de suministro de hidrógeno abiertas, capaces de dispensar más de 11.800 kilogramos de hidrógeno por día.

Acero verde

El mercado del hidrógeno se ha estado expandiendo y últimamente ha agregado una nueva aplicación a su portafolio: Usar hidrógeno para fabricar acero verde.

En abril, la fábrica de acero sueca Ovako utilizó con éxito hidrógeno en lugar de GNL (gas natural licuado) en las pruebas en su acería de Hofors. Logrando demostrar que el H2 no tiene ningún efecto sobre la calidad del acero. Esta fue la primera vez que el mismo se utilizó a escala comercial durante la fabricación de acero.

Dado que la producción de acero representa aproximadamente el 7% de las emisiones globales de carbono, se espera que el acero fabricado con energía renovable se convierta en una industria multimillonaria a medida que los países avancen hacia la descarbonización.

¿Plug Power es anti-Tesla?

Sin embargo, no todo el mundo está convencido de la adulación al mercado del hidrógeno.

Bill Apton de Barron’s dice que Wall Street ha descubierto hidrógeno este año y que las reservas de H2 son una burbuja. Declara que el gran avance de Plug Power, Ballard Energy y Bloom Energy los ha dejado operando a más de 50 veces el flujo de caja futuro, lo que les dificulta crecer hasta alcanzar sus elevadas valoraciones.

Señala que las empresas de hidrógeno más pequeñas se enfrentan a grandes jugadores y fabricantes con mucho dinero. Incluidos rivales en China respaldados por el gobierno y empresas como Cummins.

Según Apton, podría pasar una década o más antes de que el hidrógeno ecológico pueda volverse competitivo con el gas natural en términos de costos. Lo que hace que las reservas de hidrógeno sean mejores opciones a largo plazo.

Andrew Left, de Citron Research, ha sido aún más contundente al etiquetar a Plug Power como un anti-Tesla en uno de sus tweets:

«$PLUG llegará a US$ 7 ya que es el anti-Tesla. ¿Por qué incluso mirar a $TSLA en corto cuando $PLUG es dos veces más caro con un negocio que jamás será rentable?».

Citron ha sido negativo en PLUG desde 2014.

No obstante, Wall Street sigue siendo abrumadoramente optimista. Con 8 de cada 10 firmas cubriendo las acciones, dándole el visto bueno al mercado del hidrógeno.